กำไรสุทธิไตรมาสสอง 6,011 ล้านบาท ตั้งสำรองระดับสูงรองรับความไม่แน่นอนทางเศรษฐกิจ

อัปเดตวันที่ 21 ก.ค. 2564

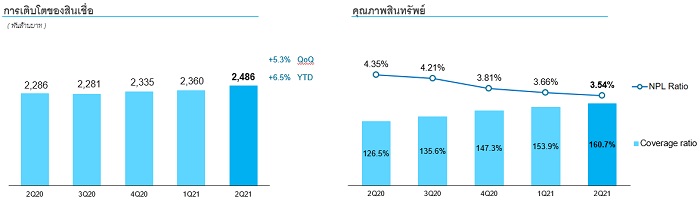

“กรุงไทย” ประกาศผลดำเนินงานไตรมาส 2 ปี 2564 มีกำไรสุทธิ 6,011 ล้านบาท จากสินเชื่อเติบโตอย่างต่อเนื่อง การบริหารจัดการค่าใช้จ่ายในช่วงเศรษฐกิจชะลอตัว ติดตามคุณภาพหนี้ใกล้ชิด รักษาระดับสำรองต่อ NPLs เพื่อรองรับผลกระทบทางเศรษฐกิจที่มีความไม่แน่นอนสูง ดัน Coverage ratio เพิ่มขึ้นเป็นร้อยละ 160.7 พร้อมเดินหน้าช่วยเหลือลูกค้าทุกกลุ่มฝ่าวิกฤต

นายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย เปิดเผยว่า จากสถานการณ์เศรษฐกิจไทยที่ยังเผชิญความท้าทายจากการแพร่ระบาดของโควิด-19 ระลอกใหม่ที่รุนแรงและขยายวงกว้างอย่างรวดเร็ว ส่งผลกระทบต่อกิจกรรมทางเศรษฐกิจและวิถีชีวิตของลูกค้าประชาชน ธนาคารและบริษัทย่อยจึงใช้หลักการความระมัดระวังอย่างต่อเนื่องในการดำเนินธุรกิจ และการพิจารณาตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น ( Expected credit loss) ในระดับสูง โดยในช่วงไตรมาส 2/2564 ธนาคารและบริษัทย่อยยังคงรักษาระดับการตั้งสำรองฯในระดับที่ใกล้เคียงกับไตรมาสที่ผ่านมา เพื่อรองรับความไม่แน่นอนของภาวะเศรษฐกิจในระยะข้างหน้า

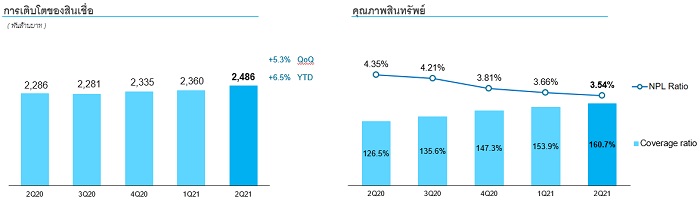

สำหรับผลการดำเนินการประจำไตรมาส 2/2564 ธนาคารและบริษัทย่อย มีกำไรจากการดำเนินงานก่อนหักผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นและภาษีเงินได้ เท่ากับ 16,616 ล้านบาท ขยายตัวร้อยละ 4.0 เมื่อเทียบกับไตรมาส 1/2564 จากรายได้รวมจากการดำเนินงานที่ขยายตัว ซึ่งมีสาเหตุหลักจากรายได้ดอกเบี้ยสุทธิ ที่เพิ่มขึ้นตามสินเชื่อที่ขยายตัวร้อยละ 5.3 จากไตรมาสที่ผ่านมา โดย NIM ปรับเพิ่มขึ้นเป็นร้อยละ 2.55 จากร้อยละ 2.50 ในไตรมาสก่อนหน้า ประกอบกับ ธนาคารบริหารจัดการค่าใช้จ่ายในช่วงเศรษฐกิจชะลอตัว ส่งผลค่าใช้จ่ายจากการดำเนินงานลดลงร้อยละ 3.6 โดย Cost to Income ratio เท่ากับร้อยละ 42.41 ลดลงจากร้อยละ 44.25 จากผลประกอบการดังกล่าว ทำให้กำไรสุทธิส่วนที่เป็นของธนาคารเท่ากับ 6,011 ล้านบาท เพิ่มขึ้นร้อยละ 7.8 จากไตรมาสที่ผ่านมา

เมื่อเทียบกับไตรมาสที่ 2/2563 ธนาคารและบริษัทย่อย มีกำไรจากการดำเนินงานก่อนหักผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นและภาษีเงินได้ ลดลงร้อยละ 17.3 จากรายได้รวมจากการดำเนินงานที่ลดลง สาเหตุหลักมาจากรายได้ดอกเบี้ยสุทธิลดลงเนื่องจากอัตราดอกเบี้ยปรับลดลงอย่างต่อเนื่อง อีกทั้งในช่วงเดียวกันของปีก่อนธนาคารมีรายได้ดอกเบี้ยพิเศษ อย่างไรก็ตาม จากการที่ธนาคารมีการบริหารต้นทุนทางการเงินและสินเชื่อที่ขยายตัวได้ดี รวมถึงการบริหารจัดการค่าใช้จ่ายในช่วงเศรษฐกิจชะลอตัว อีกทั้งการตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นเมื่อเทียบกับไตรมาส 2/2563 ลดลงร้อยละ 45.0 โดยพิจารณาถึง Coverage ratio ที่อยู่ในระดับสูงเพื่อรองรับสถานการณ์ความไม่แน่นอนของเศรษฐกิจ ส่งผลให้กำไรสุทธิส่วนที่เป็นของธนาคารในไตรมาสนี้ เพิ่มขึ้นร้อยละ 60.1 จากช่วงเดียวกันของปีก่อน

สำหรับผลประกอบการงวดครึ่งแรกของปี 2564 ธนาคารและบริษัทย่อยได้พิจารณาถึงสถานการณ์ความไม่แน่นอนของเศรษฐกิจที่ได้รับผลกระทบจากการระบาดของโควิด-19 ระลอกใหม่ จึงได้ตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นในช่วงครึ่งปีแรกของปี 2564 ในระดับสูงจำนวน 16,154 ล้านบาท ส่งผลให้ Coverage ratio ปรับเพิ่มขึ้นเป็นร้อยละ 160.7 เทียบกับร้อยละ 147.3 จากสิ้นปี 2563 ด้านคุณภาพสินทรัพย์ NPLs Ratio-Gross ปรับลดลงอยู่ที่ร้อยละ 3.54 จากร้อยละ 3.81 ณ สิ้นปีที่ผ่านมา เป็นผลมาจากธนาคารให้ความสำคัญกับการบริหารคุณภาพสินทรัพย์อย่างต่อเนื่อง

ธนาคารและบริษัทย่อยมีกำไรจากการดำเนินงานก่อนหักผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นและภาษีเงินได้ เท่ากับ 32,600 ล้านบาท ลดลงร้อยละ 13.2 จากช่วงเดียวกันของปีก่อน สาเหตุหลักมาจากรายได้รวมจากการดำเนินงานที่ลดลงร้อยละ 9.3 ตามรายได้ดอกเบี้ยสุทธิที่ลดลง จากอัตราดอกเบี้ยปรับลดลงอย่างต่อเนื่อง อีกทั้งในช่วงเดียวกันของปีก่อนธนาคารมีรายได้ดอกเบี้ยพิเศษ อย่างไรก็ตาม จากการที่ธนาคารมีการบริหารต้นทุนทางการเงินและสินเชื่อที่ขยายตัวได้ดี โดย NIM ปรับลดลงมาอยู่ที่ร้อยละ 2.53 จากร้อยละ 3.15 ซึ่งรายได้จากการดำเนินงานที่ลดลงทำให้ Cost to Income ratio ปรับเพิ่มขึ้นมาอยู่ที่ร้อยละ 43.33 จากร้อยละ 40.74 ในช่วงเดียวกันของปีก่อน แม้ว่าธนาคารจะสามารถบริหารจัดการค่าใช้จ่ายให้ลดลงได้ร้อยละ 3.5 ส่งผลให้กำไรสุทธิ (ส่วนที่เป็นของธนาคาร) เท่ากับ 11,590 ล้านบาท เพิ่มขึ้นร้อยละ 13.4 จากช่วงเดียวกันของปีก่อน

ณ 30 มิถุนายน 2564 ธนาคาร (งบเฉพาะธนาคาร) มีเงินกองทุนชั้นที่ 1 เท่ากับ 313,012 ล้านบาท และมีเงินกองทุนทั้งสิ้นเท่ากับ 378,887 ล้านบาท คิดเป็น ร้อยละ 15.99 และร้อยละ 19.35 ของสินทรัพย์ถ่วงน้ำหนักตามความเสี่ยงตามลำดับ โดยในเดือนมีนาคม 2564 ธนาคารได้ออกตราสารหนี้ด้อยสิทธิ ที่สามารถนับเป็นเงินกองทุนชั้นที่ 1 ต่อผู้ลงทุนในต่างประเทศจำนวน 600 ล้านเหรียญสหรัฐ ซึ่งช่วยเพิ่มอัตราส่วนเงินกองทุนชั้นที่ 1 ต่อสินทรัพย์เสี่ยงให้แข็งแกร่งมากขึ้น รองรับการเติบโตของธุรกิจธนาคารในอนาคต นอกจากนี้ ธนาคารได้ทำสัญญากับบมจ. บัตรกรุงไทย เพื่อขายหุ้นของบจ. กรุงไทยธุรกิจลีสซิ่งในสัดส่วนร้อยละ 75.05 ของจำนวนหุ้นทั้งหมดของบริษัท ซึ่งจะช่วยเพิ่มศักยภาพของธนาคารและบริษัทย่อยในการให้บริการผลิตภัณฑ์เช่าซื้อสำหรับลูกค้ารายย่อยอย่างครบวงจร

“ผลประกอบการของธนาคารที่แข็งแกร่ง สะท้อนถึงการบริหารจัดการอย่างมีประสิทธิภาพในภาวะที่เศรษฐกิจในประเทศยังมีความไม่แน่นอนสูง และในระยะข้างหน้ายังต้องเผชิญความท้าทายจากแพร่ระบาดของโควิด-19 ระลอกใหม่ ธนาคารจึงรักษาการตั้งสำรองในระดับสูง พร้อมติดตามคุณภาพสินทรัพย์อย่างใกล้ชิด ไปพร้อมๆ กับการออกมาตรการช่วยเหลือลูกค้าทุกกลุ่มอย่างต่อเนื่อง ล่าสุด ได้ออกมาตรการเร่งด่วนเพื่อช่วยเหลือลดภาระทางการเงินให้ลูกค้า ตามแนวทางของธนาคารแห่งประเทศไทย ด้วยการพักชำระหนี้เงินต้นและดอกบี้ยให้ลูกค้า SMEs และรายย่อยเป็นเวลา 2 เดือน พร้อมมีอีก 7 มาตรการเพื่อช่วยลดภาระทางการเงินและเสริมสภาพคล่องให้กับลูกค้ารายย่อยและลูกค้าธุรกิจทุกกลุ่มให้สามารถผ่านวิกฤตครั้งนี้ไปได้”

ทีม Marketing Strategy

21 กรกฎาคม 2564

ผลิตภัณฑ์ที่เกี่ยวข้อง