ผลประกอบการแข็งแกร่ง กำไรสุทธิ 9 เดือน 25,588 ล้านบาท เพิ่มขึ้น 54% และไตรมาส 3 เพิ่มขึ้น 67%

นายผยง ศรีวณิช กรรมการผู้จัดการใหญ่ ธนาคารกรุงไทย เปิดเผยว่า เศรษฐกิจไทยมีแนวโน้มฟื้นตัวต่อเนื่อง รวมถึงภาคการท่องเที่ยวและการส่งออกที่คาดว่าจะขยายตัวดีขึ้น อย่างไรก็ตาม การฟื้นตัวของเศรษฐกิจยังไม่ทั่วถึง ในรูปแบบ “The New K-shaped Economy” จากความท้าทายเศรษฐกิจโลกที่ชะลอตัว ผลกระทบจากความขัดแย้งด้านภูมิรัฐศาสตร์ที่ยืดเยื้อ รวมถึงอัตราเงินเฟ้ออยู่ในระดับสูง โดยคณะกรรมการนโยบายการเงินทยอยปรับอัตราดอกเบี้ยนโยบายขึ้น 2 ครั้ง ในเดือนสิงหาคมและกันยายนที่ผ่านมา เพื่อรักษาเสถียรภาพราคา การขยายตัวของเศรษฐกิจและเสถียรภาพระบบการเงิน รวมทั้งพิจารณาการดูแลผู้ประกอบการ SMEs ในบางธุรกิจที่ฟื้นตัวช้าและกลุ่มเปราะบาง

ธนาคารกรุงไทย ในฐานะธนาคารพาณิชย์ชั้นนำของประเทศ ให้ความสำคัญกับการดำเนินธุรกิจอย่างระมัดระวัง บริหารจัดการคุณภาพสินทรัพย์อย่างใกล้ชิด รักษาระดับของ Coverage ratio ในระดับสูง เพื่อรับมือกับความไม่แน่นอนทางเศรษฐกิจ มีความห่วงใยและตระหนักถึงผลกระทบที่เกิดขึ้นกับลูกค้าทุกกลุ่ม โดยเฉพาะลูกค้ารายย่อย SMEs และกลุ่มเปราะบาง จึงใช้แนวทางการปรับขึ้นอัตราดอกเบี้ยแบบค่อยเป็นค่อยไป สอดคล้องกับนโยบายของธปท. และปรับขึ้นเฉพาะอัตราดอกเบี้ยเงินกู้รายใหญ่และวงเงินเบิกเกินบัญชี ในอัตราร้อยละ 0.25 ซึ่งปรับขึ้นน้อยกว่าดอกเบี้ยนโยบายที่ปรับขึ้นรวมร้อยละ 0.50 เพื่อเคียงข้างลูกค้าและสามารถบริหารจัดการสภาพคล่อง โดยปรับขึ้นอัตราดอกเบี้ยเงินฝากประจำร้อยละ 0.15-0.825 ต่อปี เพื่อดูแลผู้ฝากเงินให้มีรายได้เพิ่มขึ้น พร้อมส่งเสริมการออมที่มีความมั่นคงในระยะยาว

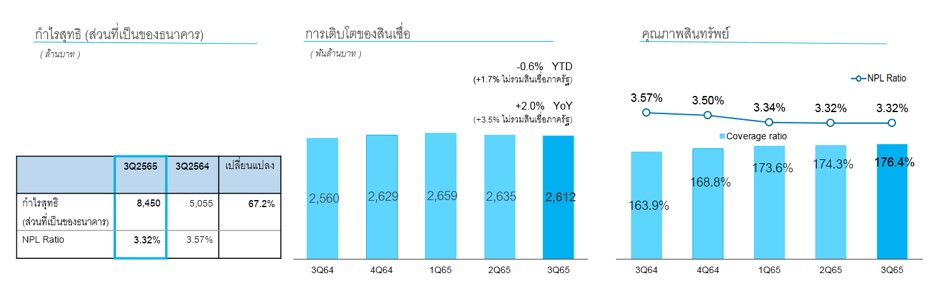

สำหรับการดำเนินงานประจำไตรมาส 3/2565 เมื่อเทียบกับไตรมาสที่ 3/2564 ธนาคารและบริษัทย่อยมีกำไรสุทธิส่วนที่เป็นของธนาคาร เท่ากับ 8,450 ล้านบาท เพิ่มขึ้นร้อยละ 67.2 มีสาเหตุหลักจากรายได้รวมจากการดำเนินงานที่ขยายตัวร้อยละ 11.5 จากการเพิ่มขึ้นของรายได้ดอกเบี้ยสุทธิ จากการเติบโตของสินเชื่อที่มีคุณภาพทั้งสินเชื่อธุรกิจขนาดใหญ่และสินเชื่อรายย่อย รวมถึงอัตราดอกเบี้ยนโยบายที่ปรับขึ้น 2 ครั้งในเดือนสิงหาคม และกันยายน และรายได้ค่าธรรมเนียมและบริการสุทธิที่เพิ่มขึ้น ทั้งนี้ ธนาคารบริหารจัดการค่าใช้จ่ายในองค์รวม โดยมี Cost to income ratio เท่ากับร้อยละ 45.31 ลดลงจากร้อยละ 46.21 ในไตรมาส 3/2564 ถึงแม้ค่าใช้จ่ายจากการดำเนินงานอื่นๆ ขยายตัวซึ่งส่วนหนึ่งเกิดจากการเพิ่มขึ้นของค่าใช้จ่ายเกี่ยวกับเทคโนโลยีสารสนเทศเพื่อรองรับการให้บริการแก่ลูกค้า ธนาคารและบริษัทย่อยตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นจำนวน 5,667 ล้านบาท ลดลงร้อยละ 30.4 จากช่วงเดียวกันของปีก่อน โดยธนาคารพิจารณาตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นอย่างรอบคอบ พิจารณาถึงปัจจัยแวดล้อมในการดำเนินธุรกิจ และภาวะเศรษฐกิจที่มีความไม่แน่นอน ประกอบกับติดตามภาพรวมของเงินให้สินเชื่อและคุณภาพสินทรัพย์อย่างใกล้ชิด โดยมีอัตราส่วนสินเชื่อด้อยคุณภาพต่อสินเชื่อรวม (NPLs Ratio) ร้อยละ 3.32 ลดลงเมื่อเทียบกับสิ้นปี 2564 ที่เท่ากับร้อยละ 3.50 และทั้งยังคงรักษาระดับของ Coverage ratio ในระดับสูงที่ร้อยละ 176.4 เทียบกับร้อยละ 168.8 เมื่อสิ้นปี 2564 ภายใต้ทิศทางเงินเฟ้อที่ยังอยู่ในระดับที่สูง

เมื่อเทียบกับไตรมาสที่ 2/2565 ธนาคารและบริษัทย่อยมีกำไรสุทธิส่วนที่เป็นของธนาคาร เพิ่มขึ้นร้อยละ 1.1 สาเหตุหลักจากรายได้รวมจากการดำเนินงานที่ขยายตัวร้อยละ 7.2 จากรายได้ดอกเบี้ยสุทธิ รายได้ค่าธรรมเนียมและบริการสุทธิ และรายได้จากการดำเนินงานอื่น ทั้งนี้ ธนาคารบริหารจัดการค่าใช้จ่ายในองค์รวม โดยมี Cost to income ratio เท่ากับร้อยละ 45.31 ถึงแม้ค่าใช้จ่ายจากการดำเนินงานอื่นๆ ขยายตัวซึ่งส่วนหนึ่งเกิดจากการเพิ่มขึ้นของค่าใช้จ่ายเกี่ยวกับเทคโนโลยีสารสนเทศเพื่อรองรับการให้บริการแก่ลูกค้า ธนาคารและบริษัทย่อยยังคงระดับการตั้งสำรองผลขาดทุนด้านเครดิตที่ยึดหลักระมัดระวัง โดยในระดับเดียวกับไตรมาสที่ผ่านมา

สำหรับผลการดำเนินงานงวด 9 เดือนปี 2565 ธนาคารและบริษัทย่อยมีกำไรสุทธิส่วนที่เป็นของธนาคาร เท่ากับ 25,588 ล้านบาท เพิ่มขึ้นร้อยละ 53.7 จากช่วงเดียวกันของปีก่อน มีสาเหตุหลักจากรายได้รวมจากการดำเนินงานที่ขยายตัวร้อยละ 5.7 จากรายได้ดอกเบี้ยสุทธิที่ขยายตัวจากการเติบโตของสินเชื่ออย่างสมดุลโดยมุ่งเน้นสินเชื่อที่มีคุณภาพทั้งสินเชื่อธุรกิจขนาดใหญ่และสินเชื่อรายย่อย ประกอบกับการบริหารต้นทุนทางการเงินและการบริหารค่าใช้จ่ายในองค์รวมอย่างต่อเนื่อง ส่งผลให้ Cost to Income ratio เท่ากับร้อยละ 43.06 ลดลงจาก ร้อยละ 44.28 ในช่วงเดียวกันของปีที่ผ่านมา ทั้งนี้ ธนาคารและบริษัทย่อยตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น ลดลงร้อยละ 30.8 จากช่วงเดียวกันของปีก่อนโดยยังคงรักษา Coverage ratio ในระดับที่สูง

ณ 30 กันยายน 2565 ธนาคาร (งบเฉพาะธนาคาร) มีเงินกองทุนชั้นที่ 1 และอัตราส่วนเงินกองทุนทั้งสิ้นต่อสินทรัพย์ถ่วงน้ำหนักตามความเสี่ยง เท่ากับ ร้อยละ 16.47 และร้อยละ 20.63 ตามลำดับ ซึ่งอยู่ในระดับที่แข็งแกร่งเมื่อเทียบกับเกณฑ์ของ ธปท. ทั้งนี้ ในเดือนเมษายน 2565 ธนาคารได้ออกตราสารด้อยสิทธิ ที่สามารถนับเป็นเงินกองทุนชั้นที่ 2 จำนวน 18,080 ล้านบาทเพื่อทดแทนตราสารด้อยสิทธิที่จะไถ่ถอนจำนวน 20,000 ล้านบาทในเดือนพฤศจิกายน 2565 ซึ่งเป็นการไถ่ถอนก่อนวันครบกำหนดเพื่อช่วยรักษาระดับของอัตราส่วนเงินกองทุนชั้นที่ 2 ต่อสินทรัพย์เสี่ยงให้แข็งแกร่งและรองรับการเติบโตในอนาคต

ทั้งนี้ ธนาคารสามารถขยายฐานลูกค้าอย่างต่อเนื่อง จำนวนผู้ใช้บริการเพิ่มขึ้นทุกแพลตฟอร์มทั้ง Krungthai NEXT Krungthai Connext เป๋าตัง และถุงเงิน โดยธนาคารต่อยอดบริการผ่านแอปพลิเคชันเป๋าตัง ทั้งด้านบริการภาครัฐ สุขภาพ การออมและการลงทุน ช่วยให้ประชาชนทุกกลุ่มเข้าถึงบริการทางการเงินอย่างทั่วถึง เท่าเทียม และเสมอภาค ส่งผลให้ปัจจุบันผู้ใช้งานผ่านช่องทางดิจิทัลของธนาคารมากกว่า 40 ล้านคน ทั้งในภาครายบุคคล และภาคธุรกิจ โดยมุ่งมั่นขับเคลื่อนธุรกิจด้วยเทคโนโลยีและนวัตกรรม สะท้อนถึงการขับเคลื่อนยุทธศาสตร์ Open Bankingของธนาคาร เพื่อยกระดับผลิตภัณฑ์และบริการให้ตอบโจทย์ความต้องการของลูกค้าในทุกมิติ พร้อมยึดมั่นแนวทางการดำเนินธุรกิจอย่างมีความรับผิดชอบต่อสิ่งแวดล้อม สังคม และ ธรรมาภิบาล(ESG) โดยนำกรอบเป้าหมายการพัฒนาอย่างยั่งยืน(SDGs) มาปรับใช้ในกระบวนการดำเนินงาน ภายใต้พันธกิจ “กรุงไทย เคียงข้างไทย สู่ความยั่งยืน”

ทีม Marketing Strategy

21 ตุลาคม 2565